加班的自由與資產配置 (Labor supply flexibility)

Bodie(1992)指出,如果工作者有選擇加班的自由,在預期效用最大化的前提下,工作者會採取更積極的資產配置,即使最後他沒有真的選擇加班。

假設一個中年人現有1000萬元金融資產,未來人力資本現值1000萬元,理想股債比50%(註)。將未來人力資本納入考慮,他應該配置1000萬的股票部位。(姑且忽略失業、折現、通膨等)

若這個中年人的薪水不變,但有選擇加班量的自由。如果他選擇加好加滿的話,最大人力資本現值1500萬元。他應該按照2500萬元的50%,配置1250萬股票部位,或者125%槓桿。然後根據他的效用函數決定要購買消費品與「買回閒暇」的量。根據他「買回閒暇」的量,最後的解可能不會導致他真的加好加滿。

直覺上,這個推論聽起來也算合理。即使目前沒有真的要加班,但擁有如果股票表現不佳時可以加班彌補的選擇,可採取更積極的資產配置。這個推論還指出了應積極配置到何種程度。

Bodie的論文還有另一個推論: 如果工作者有權事前決定一個最佳的固定「閒暇」比例,決定後就不能改了。得到的解跟可以浮動調整「閒暇」的最佳比例不同,且後者的效用永遠大於等於前者。

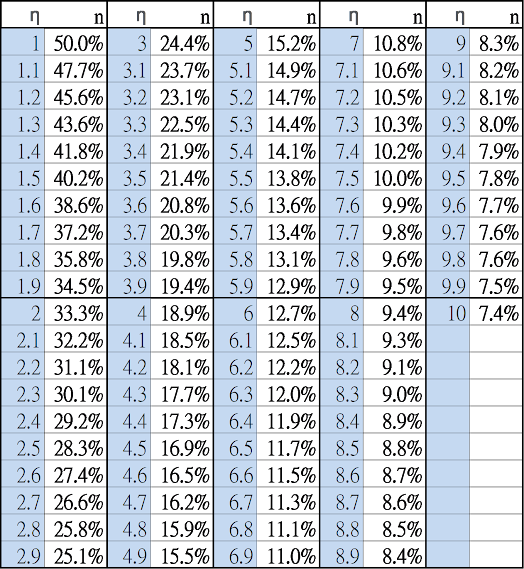

註: 理想股債比可能從不同方式導出。一種方式是基於CRRA效用函數。重點是理想股債比通常不受時間或財富水準影響。

Reference:

Zvi Bodie; Robert Merton and William F. Samuelson, (1992), Labor supply flexibility and portfolio choice in a life cycle model, Journal of Economic Dynamics and Control, 16, (3-4), 427-449

Zvi Bodie; Robert Merton and William F. Samuelson, (1992), Labor supply flexibility and portfolio choice in a life cycle model, Journal of Economic Dynamics and Control, 16, (3-4), 427-449

谢谢分享,很有意思的结论!

回覆刪除