用債券ETF模擬債券梯 (Heuristic way to mimic bond ladder with ETFs)

對於想要確保固定現金流的人,債券梯是個不錯的工具。然而,債券梯也有一些缺點。有沒有辦法透過債券ETF的組合來模擬債券梯的效果呢? 或許可以考慮一個雖不完美但還算直覺的作法。

舉例來說,在2009年12月31日,1年期~10年期的美國零息公債,利率分別是:

如果用10支零息公債組成一個每年底給付10000美元的10年債券梯,需要84551元。

如果我們把84551元用來買入 50% IEF、 25% IEI、 25% BIL,然後在各年度年底賣掉10000美元的最長年期ETF,取得10000美元給付,效果如下表:

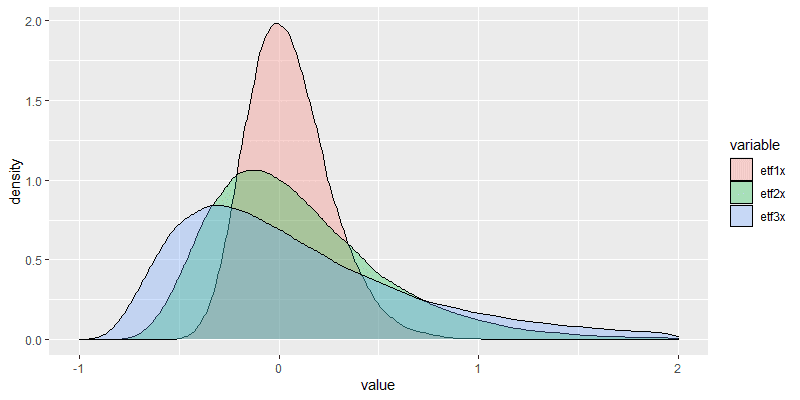

也可以按年度比較債券梯的現值與ETF組合的價值:

註: 零息公債利率的資料來源為St. Louis FED。ETF報酬率的資料來源為 Portfoliovisualizer。

daze 大,拜讀了你在 PTT 多篇文章談到的 box spread 策略,誠如您的建議,IB 把 4 個期權加入我的最愛後會出現 SPX box。

回覆刪除今天我的目的是用 SPX box 來減少我在 IB USD 的 margin loan 利率,但這個組合單我看了很困惑,我不太知道我要 "賣出" or "買入" 整個組合單,我參考 https://www.boxtrades.com/ 的上的資訊, short 應該是賣出,long 應該是買入,但我不確定這跟 IB 介面上 SPX box 的 "賣出" or "買入" 意思是否相同?

同時當我設定限價單的時候,也是會有買賣價差,我有點看不懂這個買賣價差所代表的意思。因為當 https://www.boxtrades.com/ 上面設定選擇 short 他的 Limit order price 為負值,但在 IB 上調整限價,卻只出現 "借方" or "貸方" (這不知道是以我的角度來講,還是以 IB 的角度再說),搞得我很困惑

導致我不太知道怎麼下限價單,想請您不吝指導,謝謝

我沒記錯的話,「借方」是debit,「貸方」是credit。但也許你可以把語言調成英文直接確認。Buy一個正數的價格或Sell一個負數的價格,會顯示debit。反之,Buy一個負數的價格或Sell一個正數的價格,會顯示credit。

刪除如果是要用來借款,你應該要確認價格後面會標註"credit"。成交後現金會被加入你的帳戶,同時獲得一個到期時還款的liability。

謝謝 Daze 大,我大概知道您的意思了,1.想跟您確認,2.想請教您有沒有遇過

回覆刪除1.其實可以先不用管正負號,只要確定金額標註為 "credit" 就是借款,這樣的話就可以從 https://www.boxtrades.com/ 裡面查看金額、到期日來查看隱含利率,以及 limit price 要設定多少,然後把這個 limit price 填入 order 就好,反正只要確認金額下方為 "credit" ?

2.我已經把期權交易經驗升級到 Lv2,但 IB 還是不給我下單,不知道是什麼原因...,系統說 "SELL 1 Combo @ 98.45" Riskless combination orders are not allowed

標註為 Credit 就會在當下獲得現金。但如果你下單下錯方向但是還是下了一個Credit的價格,就會導致「2」的情形,也就是被拒絕。

刪除CME交易所禁止一個現在獲得現金(credit),到期後會再次獲得現金的box spread order。

你可以下一個現在獲得現金(credit),到期時償還現金的box spread,相當於跟別人借款。你也可以下一個現在失去現金(debit),到期時獲得現金的box spread,相當於貸款給別人。(如果下錯單,也可能產生一個現在失去現金(debit),到期時再次失去現金的box spread。我沒試過這麼做,不太確定這種order是否也會被自動退單。沒被自動退單的話,就會保證虧錢。)

你或許可以先用paper account多嘗試幾次,確定操作沒問題之後再使用實際帳戶。

刪除By the way,在 IBKR 使用 Box spread 需要申請 portfolio margin,否則沒有實際助益。

原來是方向下錯

刪除導致[2]的問題

因為我一直搞不懂整個 box spread order

裡面是由 4 legs 構成

到底是要 buy or sell order

我這幾天找時間研究一下 paper account

來嘗試下單看看

另外,想請問為什麼

在 IBKR 使用 Box spread 需要申請 portfolio margin

否則沒有實際助益??這邊我沒有想通

再麻煩 daze 大指點

如果沒有 portfolio margin,Box spread會需要大量的margin requirement,占用購買力。

刪除其實也不能說「沒有實際助益」。如果只打算開10%或20%槓桿的話,Box spread還是能省點利息。至於Box Spread占用購買力,可能會比較容易margin call的問題,就看你能不能在必要時及時unwind掉Box spread取回購買力。

但如果打算開50%或更高的槓桿,沒有portfolio margin就不太可行。