如果長天期通膨連結公債是無風險資產

有一個乍看奇特但可能值得思考的論述是,對於以退休為最終理財目標的人來說,通膨連結年金才是無風險資產。

當我們決定了對自己來說什麼是無風險資產,可以接著分析其他資產相對於無風險資產的風險。不過通膨連結年金目前在許多國家並不存在,即使在那些存在通膨連結年金的國家,往往也沒有長期的報價資訊可以參考。且年金報價會受各種個人因素影響,不容易做一般化的探討。

一個可能的變通的方式是用長天期通膨連結公債作為無風險資產的proxy。具體來說,可以考慮用LTPZ。優點是LTPZ每天都有成交價格,而且成交價格是來自市場的搓合,而不是由保險公司報價。

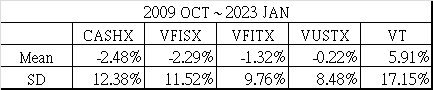

從PortfolioVisualizer取得LTPZ跟其他資產的逐月報酬資料做計算,可以看到一些有趣的現象。

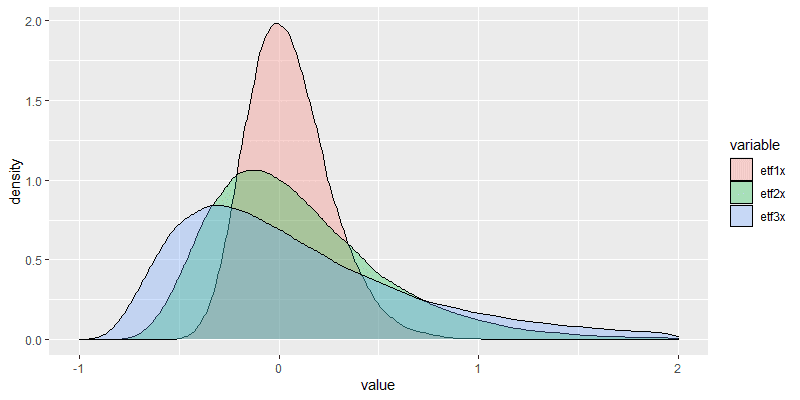

在這個觀點下,Cash是波動度很大,且同時有負報酬率的資產。名目債券隨著duration變長,報酬率漸增(變得較不負),波動度則漸減。

======

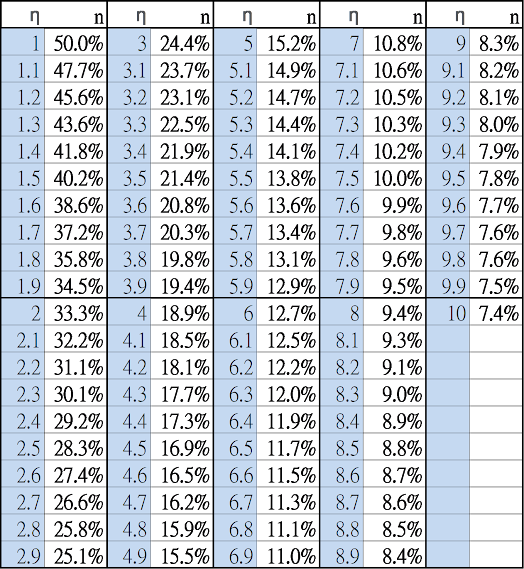

進一步,我們也可以拿這個資料做 mean-variance optimization。眾所皆知,MVO對parameter estimation很敏感,得到的結果不可盡信,但姑且玩玩看。

Cash跟VT在2009 Oct ~ 2023 Jan期間的correlation是0.49,36-month rolling correlation在0.24~0.79之間。但總之,如果correlation大於0,允許放空時應放空負報酬率資產,不允許放空時負報酬率資產的比重應為0。

假設Cash跟VT的correlation是0。不允許放空的話,Cash的比重會是0。允許放空Cash的話,比重會是VT 514%,Cash -414%。加入1%的放空成本,比重會是VT 193%,Cash -93%。

加入無風險資產LTPZ,跟VT與Cash做配置,1%放空成本,correlation為0。

如果相對風險趨避係數為2,理想配置會是 VT 100%,LTPZ 52%,Cash -52%。不允許放空,則為 VT100%。

如果相對風險趨避係數為3,理想配置會是 VT 67%,LTPZ 68%,Cash -35%。不允許放空,則為 VT 67%,LTPZ 33%。

如果相對風險趨避係數為2,理想配置會是 VT 100%,LTPZ 52%,Cash -52%。不允許放空,則為 VT100%。

如果相對風險趨避係數為3,理想配置會是 VT 67%,LTPZ 68%,Cash -35%。不允許放空,則為 VT 67%,LTPZ 33%。

一個觀察是,VT的比重不太受到Cash報酬率/放空成本的影響。Cash的報酬率/放空成本影響的是要不要放空Cash來增加無風險資產LTPZ的比重。考慮 parameter uncertainty,與執行上的困難度,真的把放空 Cash 的比重一口氣拉滿,不見得是太高明的想法。但大致上,Cash是處於不建議持有的地位。

其他資產呢? 短期名目公債VFISX或中期名目公債VFITX,跟VT不管全期間或rolling correlation都是正值,只有長期名目公債VUSTX跟VT的全期間correlation是負值,rolling correlation則落在-0.27~0.30之間。大致上,只有長期名目公債比較值得被考慮納入配置。再者,考慮 parameter uncertainty,長期名目公債的負報酬率僅-0.22%,也是在三者中最可能由負翻正的項目。

留言

張貼留言