手續費低消、投資頻率與風險趨避 (Minimum commission, investing frequency and risk aversion)

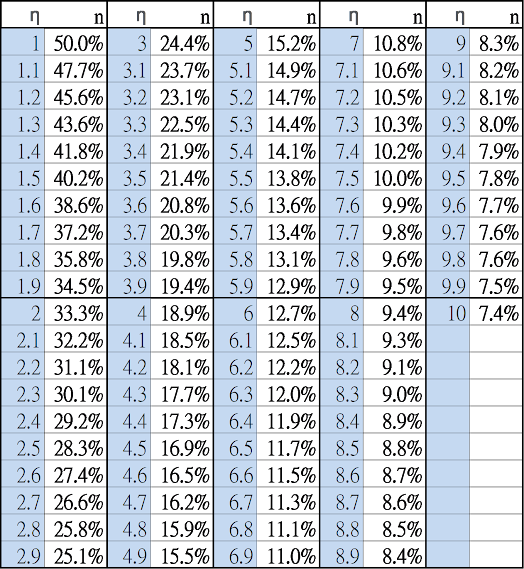

複委託的手續費低消往往不低,受此影響,很多人會累積相當金額,待手續費超過低消之後才一次投資,但這不見得是最佳解。SweetLee在PTT的Foreign_Inv版的文章[心得] 複委託的手續費低消,探討了手續費低消與最佳化投資頻率的關係,得出 T = sqrt(2M/A/r) (手續費低消M,單位時間累積儲蓄A,單位時間內期望報酬率r,每筆的投資間隔是T)。

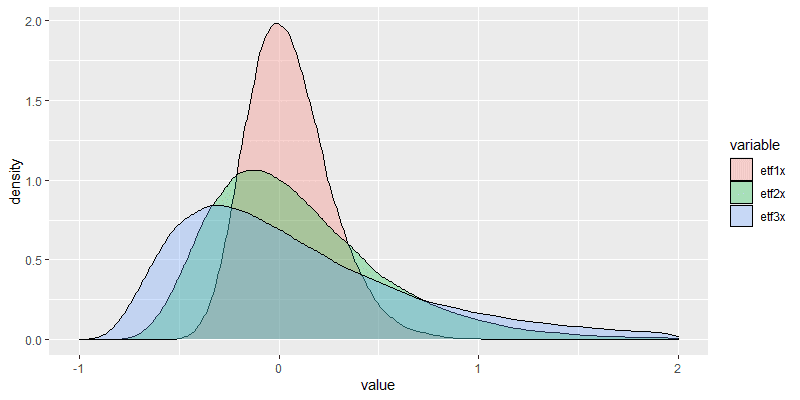

SweetLee得出的解是風險中立的。對風險中立的解來說,只要報酬率的平均值相同,報酬率的distribution是不影響解的,這點在求解上很方便。

那麼,風險規避的投資人的最佳解為何呢? 第一感可能會覺得,手續費是確定的開支,報酬是無保證的未來收益,風險規避的投資人應該拉長投資間隔,專注於減少手續費開支。不過真的如此嗎?

這類問題在數學上往往沒有顯然的解析解,而需要用數值方法求解。Baccarin, S., & Marazzina, D. (2013) 的定性觀察是,風險規避較高的投資人會較常付出交易費用,將portfolio調回理想比重。另一個定性觀察是,波動率越大,風險規避的投資人越傾向於再平衡。

當交易金額相對總資產不大時,風險中立的解跟風險規避的解的實際差距並不大。實務上直接套用SweetLee的解,大概也沒有太大的問題。在此只是提出一個看似反直覺的定性觀察,跟各位分享。

Reference:

Baccarin, S., & Marazzina, D. (2013). Optimal impulse control of a portfolio with a fixed transaction cost. Central European Journal of Operations Research, 22(2), 355–372. doi:10.1007/s10100-013-0304-9

Baccarin, S., & Marazzina, D. (2013). Optimal impulse control of a portfolio with a fixed transaction cost. Central European Journal of Operations Research, 22(2), 355–372. doi:10.1007/s10100-013-0304-9

留言

張貼留言