一種新台幣避險的方式 (hedging USDTWD currency risk)

一般來說,以投資全球股市而言,大多是建議使用無貨幣避險的股市基金。債券部分,有些人會建議考慮本國貨幣避險的債券基金。但有提供新台幣避險的基金,選擇非常有限,且手續費等其他條件也並不是非常理想。

至於直接向銀行購買新台幣相關的遠期外匯交易或選擇權,對一般散戶來說困難重重。別的不說,光是常見的最低額度:一百萬美元,就不是人人都可以達到的。

如果你有「小額」的避險需求,比如十幾萬美元的曝險,且不介意引入部分股市風險的話,或許可以考慮一下這個想法:

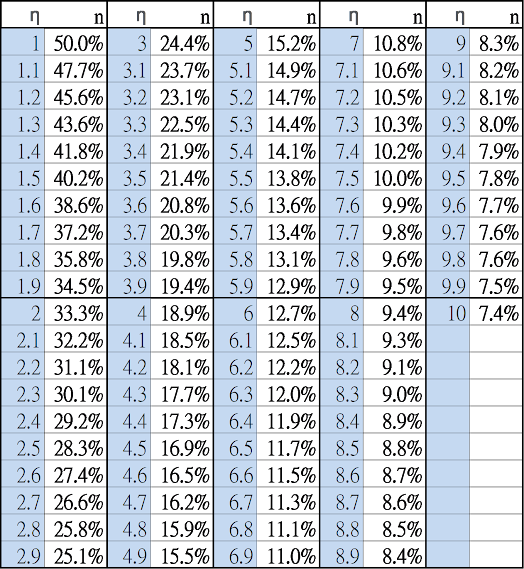

台灣期貨交易所提供新台幣計價的臺灣證券交易所股價指數期貨。新加坡期貨交易所的FTSE台灣指數期貨與香港交易所的MSCI台灣指數期貨則是美元計價。小台一口約84萬NTD,摩台/富台約6.8萬/5.9萬USD。

假設你持有一些美元避險的債券基金,想把部分美元曝險換成新台幣曝險。可考慮 short 小台,long 摩台/富台。若美元下跌,摩台/富台的指數會上漲,彌補美元曝險部位的損失。

這個想法最大的缺點是小台/摩台/富台成分股其實不太一樣,會引入部分股市風險。另外,摩台/富台的獲利屬於海外所得,賺太多要課稅,不能用小台部位的損失抵稅。

舉例來說: 假設原本持有5.9萬USD,匯率28.5=168.15萬NTD。在富台1477點買進一口,在台指16841點 Short 2口小台。(2021/04/09價位)

Scenario 1: 美元跌10%跌到25.65,台股沒漲跌

小台不變,富台漲到1641點。

Mark-to-market會有164*40=6560 USD被加到帳戶

=> 現在手上65560 USD = 168.16萬 NTD

小台不變,富台漲到1641點。

Mark-to-market會有164*40=6560 USD被加到帳戶

=> 現在手上65560 USD = 168.16萬 NTD

Scenario 2: 匯率保持28.5,台股漲10%

小台變18525,富台變1625點

Mark-to-market

148*40=5920 USD被加到帳戶

2*1684*50=168400 NTD從帳戶扣除

=> 現在手上64920 USD - 168400 NTD = 168.18萬 NTD

小台變18525,富台變1625點

Mark-to-market

148*40=5920 USD被加到帳戶

2*1684*50=168400 NTD從帳戶扣除

=> 現在手上64920 USD - 168400 NTD = 168.18萬 NTD

Scenario 3: 匯率跌到25.65,台股漲10%

小台變18525,富台變1805.5點

Mark-to-market

328.5*40=13140 USD被加到帳戶

2*1684*50=168400 NTD從帳戶扣除

=> 現在手上72140 USD - 168400 NTD = 168.20萬 NTD

小台變18525,富台變1805.5點

Mark-to-market

328.5*40=13140 USD被加到帳戶

2*1684*50=168400 NTD從帳戶扣除

=> 現在手上72140 USD - 168400 NTD = 168.20萬 NTD

留言

張貼留言