最小化後悔的投資策略 (minimal regret investing)

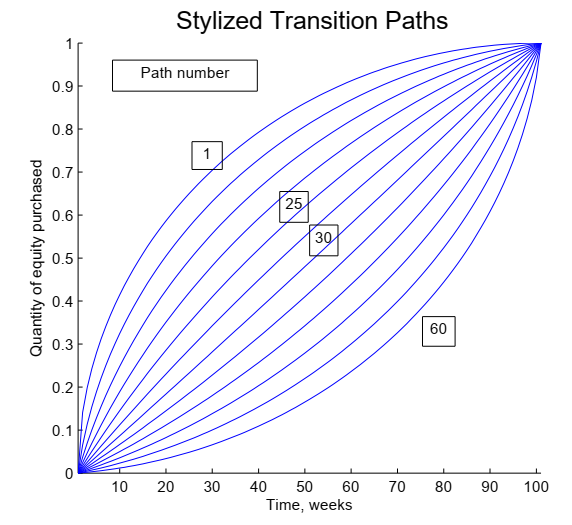

單筆投入的報酬期望值會勝過定期定額,許多文獻多有闡述。不過如果目標是"最小化後悔"的話,可能會有所不同。 Ordine, A. (2017) 是這樣定義後悔的: 後悔= 股票的購入價格 - 期間的最低價 這個定義下,買了以後下跌後悔,沒買結果漲上去也後悔,而且少賺跟多賠的後悔程度是相當的。總之,沒買到最低價就後悔。 舉例來說,你想要在1個月內購買100股ABC。期初股價50元,期間最低價40元,期末股價60元。如果在期初就買進100股。後悔 = 100*(50-40)=1000。如果期初買50股,期末買50股。後悔 = 50*(50-40) + 50*(60-40)=1500。 假設股票回報滿足對數常態分佈,Ordine指出最小化後悔期望值的投入方式是稍微concave的曲線,即早期投入速度較晚期稍快。以作者舉例的數字來說,是下左圖,標為25的曲線。(圖中的30是linear,即定期定股投入。)。作者也指出,設定的投入時間越長,最小化後悔的曲線會越concave,越偏向早期投入。 至於到底是"報酬期望值"比較重要,還是"最小化後悔"比較重要,就是個人選擇了。另外,作者衡量後悔的方式,也未必適用於其他人。 Reference: Ordine, A. (2017). Min-Regret Methods in Portfolio Transition. Available at SSRN 3006742.